1.強颱風「山竹」吹襲後第二天,中華電力指全港仍有7500戶停電。隨著本港市面交通大致恢復,香港教育局宣布全港星期三(19日)復課。不過,香港於颱風後首個上班日,市面情況當時仍惡劣,不少道路受阻,公共交通服務一度嚴重受影響,市民無法順利上下班。對於外界認為,香港特區政府應宣布停工,香港特別行政區行政長官林鄭月娥指,政府無考慮過有關方案。她又指,完全體會香港市民等車上班「很氣憤」,認為罵特首發洩沒有問題。

2.香港多個新基建項目能否抵禦「山竹」來襲,早前成為公眾關注焦點,包括港珠澳大橋。香港特別行政區行政長官林鄭月娥稱,廣深港高鐵香港段及港珠澳大橋大致安然無恙,認為它們經得起考驗。

3.中美貿易戰進一步升級,美國向約2000億美元中國貨加徵關稅,當地下星期一(24日)生效。美國總統特朗普周一(17 日)表示,如果中國採取報復行動,則會對額外約2,670億美元中國商品加徵關稅。預計下周生效的新稅率,會由最初10%增至年底的25%。在北京,商務部回應事件時指,美方不顧國際及國內絕大多數意見反對,宣布對中國加徵關稅,進而還要採取其他關稅升級措施,對此深表遺憾;為維護自身正當權益和全球自由貿易秩序,中方將不得不同步進行反制。發言人表示,美方執意加徵關稅,對雙方磋商帶來新的不確定性,希望美方認識到這種行為可能引發的不良後果,並採取令人信服的手段,及時糾正。

4.對於中美貿易磨擦,會對香港經濟及中小企造成影響,香港特別行政區行政長官林鄭月娥表示,香港商務及經濟發展局將啟動貸款保證方面的額外支援措施,讓中小企在運作困難下能取得貸款,又指可進一步優化、加強保證的條款,以幫助業界渡過難關。

5.英籍女子QT向香港入境處申請受養人簽證被拒後,入稟法院覆核當局的決定,香港終審法院7月一致裁定女子QT終極勝訴。港府根據案例修訂非本地受養人入境政策,星期三(19日)起容許已在香港以外具法律效力身份的同性伴侶,申領受養人簽證來港。香港保安局長李家超指,修訂目的是為吸引及挽留人才,支持香港長遠發展,強調政府無意作其他改變。

6.南韓總統文在寅星期二下午,與北韓領袖金正恩在平壤舉行首腦會談。文在寅早上抵達平壤時,受到北韓高規格接待。外界關注峰會能否對落實朝鮮半島無核化達成具體方案。

7.澳洲士多啤梨藏針風波擴大,全國多個省及地區發現最少13宗同類個案,涉及多個品牌的士多啤梨,一名男子吃過藏針士多啤梨後需送院,當地超市暫停出停士多啤梨,多間公司需要回收產品。聯邦政府形容事件為惡毒罪行,展開全國調查。

8. 九月初發生6.7級地震的日本札幌,放棄申辦2026年冬季奧運會,會專注申辦2030年冬奧。國際奧委會發聲明,表示理解札幌首先要就地震進行災後重建,對於札幌有意申辦及後一屆冬奧主辦權感欣慰。

9.「918事變」 87周年,香港保釣大聯盟等多個團體,先到香港中環和平紀念碑,悼念抗日戰爭時的死難者,其後遊行到日本駐港總領事館大樓外請願,要求日方就當年侵華歷史,向中國人民道歉及賠償。

「山竹」來襲後,香港不少校舍受損,全港停課兩天後,香港教育局宣布周三(19日)復課。

香港教育局認為,學校經過兩天清理、維修校舍和設施後,一般已可供如常上課,遂宣布復課。局方指,如個別學校因校舍情況或其他原因,認為有必要於周三繼續停課,學校可在徵詢所屬教育局分區學校發展組或幼稚園及幼兒中心聯合辦事處的意見後停課,並按其校本應急計劃,盡快把有關決定和相關安排,通知所有教職員、家長、學生,及有關人士,並採取適當安排,以照顧學生在學校繼續停課期間的學習需要。

香港教育局又提醒家長,如附近道路交通情況仍未恢復正常,可讓子女留在家中。對於因交通問題而遲到,或由家長決定暫時不上課的學生,學校應酌情處理,有關學生不應因而受到處分。

美國當地下星期一(24日)開始,向約2000億美元中國貨加徵關稅。美國總統特朗普周一(17 日)表示,如果中國採取報復行動,則會對額外約2,670億美元中國商品加徵關稅。

預計下周生效的新稅率,會由最初10%增至年底的25%。最終關稅清單包括互聯網伺服器、行李箱到海鮮水產等數千種商品,但剔除約300項貨品,主要屬消費品,包括智能手錶、藍牙設備、嬰兒汽車坐椅、單車頭盔等。有美國政府官員表示,特朗普關稅政策,將首次影響到涉及範圍更廣的美國消費者。

特朗普在聲明中稱,中國貿易行為顯然嚴重威脅到美國經濟的長期健康和繁榮。中國已表示,將尋求加大對美國出口商施壓,對進入中國市場的美國商品加徵報復性關稅,就像特朗普政府今年夏初對500億美元中國商品加徵關稅後所作一樣。

特朗普則表示,將以更大力度予以回擊,稱「如果中國對我們的農戶或其他行業採取報復行動,我們將立即尋求對另外大約2,670億美元中國商品加徵關稅。」,意味屆時的關稅行動,將覆蓋所有進口自中國的商品。

新基建能否抵禦「山竹」來襲,成為公眾關注焦點,包括港珠澳大橋。廣東省交通廳周一(17日)表示,港珠澳大橋在「山竹」吹襲期間,一切正常,防眩板、路牌等指示標誌等未有損壞,經監測數據分析,大橋結構符合設計要求。

為抵禦颱風「山竹」,港珠澳大橋管理局局長朱永靈透露,港珠澳大橋現場指揮中心進行防台值守的83人各司其職,其中應急指揮中心值守人員21人,西人工島32人,東人工島21人,收費樓9人,主要為監控、救援、應急用電及排水保障人員,情況一切正常,將按照工作部署,繼續做好防颱值守工作。他稱監測資料顯示,索力、位移、震動都在設計允許範圍內。

香港《文匯報》報道指,港珠澳大橋管理局從15日起已啟動一級響應,大橋有83名名值班人員分別留守東人工島、西人工島、收費樓、救援樓、養護樓等,負責監控、養護、收費、救援、路政、用電及排水等工作。

廣東省全部高速公路恢復

至於廣東省交通廳針對「山竹」吹襲,召開會議部署全省交通在打風後的安排,截至17日晚7時,全省所有高速公路已恢復行車,未有發生較大交通事故。

港珠澳大橋公開的設計資料顯示,大橋設計使用壽命為120年,能抵禦8級地震和16級颱風。由於「山竹」15日凌晨在菲律賓登陸時,中心附近最大風力達到17級以上(每秒65米),令外界一度關注港珠澳大橋能否捱過「山竹」考驗。

「山竹」吹襲香港期間,本港市面廣泛受破壞,一度有4萬戶停電,中華電力派出人員搶修,中電稱截至星期二(18日)早上七時,仍有7500戶未有電力供應或受影響。

中電維修人員於颱風吹襲過後,繼續進行搶修及復電工作。中電對於部分損毀情況較嚴重或因道路受阻,導致較長時間才能復電的個案,期望可獲得諒解。

另外,中電表示熱線中心查詢量多,客戶可能需等候較長時間,或未能接通,中電謹此致歉。

1.山竹吹襲過後,香港天文台星期一清晨改發三號強風信號,意味打工仔需恢復上班,但山竹在香港造成廣泛破壞,不少道路受阻,交通未能短期內恢復,導致公共交通及運輸服務因此嚴重受影響,大部分巴士路線、渡輪服務日間暫停,不少香港市民需依賴港鐵上班,但港鐵的東鐵線、輕鐵、接駁巴士僅提供有限度服務,多個東鐵線車站逼滿大批市民,其中以大圍站情況最嚴重,東鐵線部分路段要單軌雙程行車,有乘客不滿列車班次疏落。港鐵指,東鐵受破壞的程度前所未見。

2.不少校舍在風暴中受損,香港教育局宣布,星期二(18日)所有學校繼續停課。局方指,由於強颱風山竹對學校造成不同程度影響,部分學校需時清理及維修校舍和設施,加上公共交通服務尚待完全恢復正常,為確保學生的安全,星期二所有學校停課。

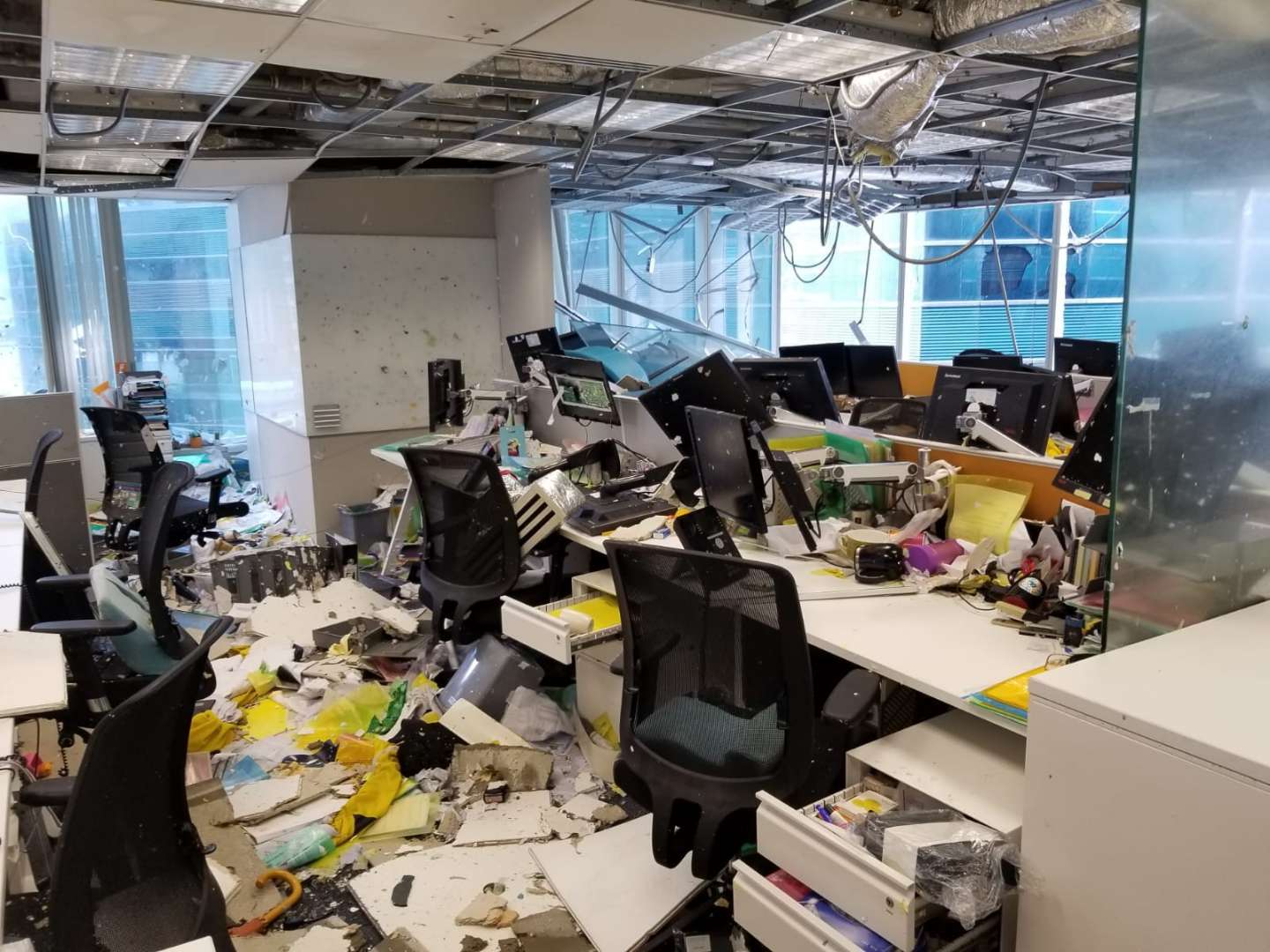

3.在風暴吹襲下,在港島受嚴重破壞的杏花邨,部分單位仍然停水停電,電梯入水故障,未知何時可以全面修復。至於位處海邊的紅磡海濱廣場二座大量玻璃窗破裂,玻璃碎片、雜物及辦公室文件散落一地。有公司負責人形容辦公室損毀嚴重,情況尤如災難片,前所未見。

4.香港特別行政區行政長官林鄭月娥呼籲其他僱主,要靈活處理員工上班安排,即使遲到也不要扣減薪金。被問到為何不宣布停工,她指香港目前情況,以僱主僱員互諒互讓較為適合。

5.山竹襲港期間,香港天文台發出十號颶風信號長達十小時,造成歷來最嚴重的風暴潮,打破多個強颱風的紀錄,共造成最少391受傷,其中兩人情況危殆,港府共收到1500宗塌樹報告、600多段路有障礙物及170支交通燈故障。

6. 山竹已減弱為強烈熱帶風暴,並逐漸遠離本港,香港天文台星期一(17日)清晨五時二十分改發三號強風信號,並於下午二時四十分改發一號戒備信號。